[알쓸직잡] 이왕이면 알고 내자! 직장인이 내는 세금들

알쓸직잡

알아두면 쓸 데 있는 직장인의 잡학사전, ‘알쓸직잡’에서는 직장인을 위한, 직장인에 관한 다양한 정보와 이야기를 전합니다. 슬기로운 직장생활로부터 행복한 일상이 시작되기를 바라며, 세상 모든 직장인 여러분을 힘껏 응원하며!

세금은 어려워요. 들을 때만 ‘아, 그렇구나’ 이해가 되고 돌아서면 또 잊어버려요. 같은 내용을 들어도 들어도 또 새롭고요. 그래서 우리의 대화에 세금이 껴들면 별로 할 얘기가 없습니다. 그냥 너무 많이 떼는 것 같다며 푸념하는 것 밖에요. 매달 받는 급여명세서를 보면 세전 금액과 세후 금액을 비교하게 되는데, 연봉이 올라도 세금이 덩달아 올라서 기뻐할 새도 없고요.

우리가 버는 만큼, 쓰는 만큼 내게 되는 세금은 어떤 것이 있고, 어떤 방식으로 책정되는지 알아보려고 해요.

-

직장인 급여명세서의 공제 항목

급여명세서에 찍혀 있는 공제 내역은 국민연금, 건강보험, 고용보험, 장기요양보험료, 소득세, 지방소득세, 이렇게 여섯 가지입니다. 이중 4대 보험은 세금이 아니지만, 모두 소득의 일정 비율만큼 공제됩니다. 여기엔 한 가지 알아 두어야 할 게 있어요. 바로 비과세 근로소득입니다.

급여는 과세가 되는 근로소득과 세금이 부과되지 않는 비과세 근로소득으로 나뉩니다. 비과세 근로소득에는 식대 10만 원, 자가운전보조금(여비)이나 연구활동비•보육교사 처우개선비•취재수당•벽지 근무수당 등 실비변상적 급여 20만 원, 생산직 근로자의 연장•야간•휴일 근로(일정요건 충족), 근로자 본인 학자금, 육아휴직 급여, 자녀보육 수당(6세 이하) 10만 원 등이 있어요.

비과세 한도를 넘어가면 해당 급여에 대해 과세가 되는데요. 예를 들어 회사에서 근로자에게 식대 20만 원을 지급했더라도 비과세 한도를 넘어간 10만 원에 대해선 세금을 물어야 한다는 뜻입니다. 다시 말해서 모든 급여가 과세의 대상이 아니라 비과세 근로소득을 제외한 급여만 과세의 대상이 되는 것입니다.

소득세와 지방소득세

소득세는 크게 국가 전체를 운영하기 위해 사용되는 소득세와 근로자 거주 지역 운영에 쓰이는 지방 소득세로 나뉩니다. 소득세는 월 소득과 부양가족수에 따라 차등 책정되고, 지방 소득세는 소득세의 10%를 공제합니다.

-

자산이 있는 직장인이 감당해야 하는 세금

직장인이라고 월급에만 기대어 사는 건 아니죠. 자동차, 주택, 토지 등 다양한 자산을 가지고 있거나 가지려고 노력합니다. 열심히 모은 돈으로 자산을 구매했다면 소유에 대한 세금도 감당해야겠죠.

재산세와 종합부동산세

재산세는 토지, 건물, 주택 등 일정한 재산에 부과되는 지방세입니다. 반면 종합부동산세는 재산세와 과세대상은 같지만 그 공시 가격 합계액이 각 유형별로 공제금액을 초과하는 경우 그 초과분에 대하여 과세되는 국세입니다. 재산세는 공시 가격의 60%가 과세 대상(과세 표준)이 되고, 종합부동산세는 초과분 100%(2022년 기준)가 과세 대상이 됩니다.

예를 들어 공시가 6억 원의 주택을 소유하고 있다면, 1세대 1주택자는 11억 원까지가 공제금액이기 때문에 재산세는 부과되지만 종합부동산세는 부과되지 않습니다. 또 1세대 1주택자가 공시 가격 12억의 주택을 소유하고 있다면, 12억에 대한 재산세를 내면서 동시에 11억 원을 초과한 1억 원에 대한 종합부동산세도 내야 하는데요, 이 경우 이중과세이기 때문에 이미 납부한 재산세 중 1억 원에 해당하는 부분은 빼주는 절차를 거칩니다.

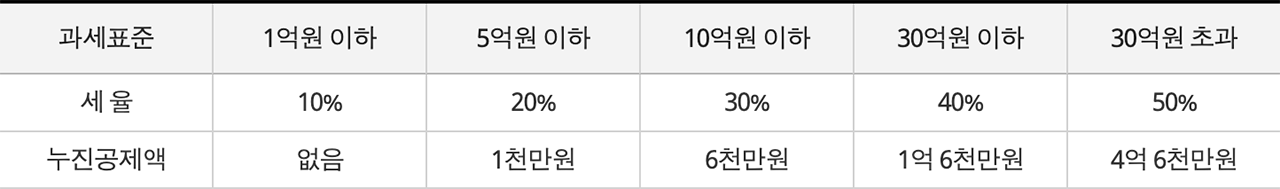

상속세

상속세란 사망으로 그 재산이 가족이나 친족 등에게 무상으로 이전되는 경우에 당해 상속재산에 대하여 부과하는 세금을 말합니다. 사망자(피상속인)가 상속개시일 현재 거주자인지 비거주자인지 여부에 따라 과세대상 범위가 달라지는데요, 거주자인 경우 국내 및 국외에 있는 모든 상속재산이, 비거주자인 경우 국내에 있는 모든 상속재산이 과세 대상이 됩니다.

자동차세

자동차세는 자동차의 소유에 대하여 과세하는 재산세적 성격을 갖는 시세로서, 후불제로 부과되는 지방세입니다. 비영업용 승용자동차에는 지방교육세 30%가 부과됩니다. 배기량에 CC당 세액을 곱하여 산출한 세액을 연세액으로 산출하는데, 비영업용 승용자동차는 차령별 자동차세 차등과세에 의거 등록 후 만 2년이 초과되는 해부터 1년에 5%씩 최고 50%까지 경감됩니다.

신차의 경우 1000cc 미만의 경차는 1년에 약 100,000원, 1600cc 미만의 준중형차는 약 290,000원, 2000cc 미만의 중형차는 약 520,000원, 2500cc 미만의 준대형차는 650,000원 정도의 자동차세가 책정됩니다. 최근 구매가 활발한 전기차의 자동차세 10만 원이고, 신차의 경우 교육세 30%가 가산되어 매년 13만 원만 부과됩니다.

-

누구에게나 동일하게 부과되는 세금, 간접세

지금까지는 큼지막한 세금에 대해서 정리해드렸는데요, 모두 내가 번 돈, 내가 번 돈으로 산 내 자산에 대한 세금들이었죠. 내 월급을 작게 만드는 것들이 여기서 끝인 줄 알겠지만 그렇지 않습니다. 물건이나 서비스를 구매할 때마다 소리 없이 내고 있었던 스텔스 세금, 간접세가 있어요. 대표적인 게 부가세 10%라는 항목, 그 외에도 개별소비세, 주세, 유류세, 담배소비세, 관세 등이 있습니다.

당연히 알고 있겠지만, 식당에서 밥을 먹고, 여유를 즐기기 위해 커피를 사고, 주말이면 차에 주유를 하고, 친구들과 만나서 마시던 맥주에도 모두 세금이 붙어 있어요. 또 당연히 알겠지만, 간접세는 앞서 소개한 세금과는 달리 소비 주체의 소득과 관계없이 누구에게나 동일하게 적용된다는 겁니다. 부자가 살 때에도 물건값의 10%, 내가 살 때에도 똑같이 10%. 한 달에 200만 원의 생활비를 지출한다면 약 20만 원은 세금으로 내는 것이죠.

우리가 내는 세금을 쭉 살펴보니 어떤 생각이 드세요? 많다는 건 알고 있었는데 모아보니 더 많아서 놀라셨나요? 아니면 더 내도 좋으니 더 큰 집, 더 좋은 차가 사고 싶어 졌나요? 이것도 아니면 불필요한 생활비를 줄여야겠단 생각을 하셨나요? 무엇이든 좋습니다. 더 많이 내기 위해 더 열심히 일하는 것도 좋고, 더 많이 아끼기 위해서 더 알뜰해지는 것도 좋아요. 두 가지 모두 이 글의 목적을 달성한 셈이니까요.

참고자료

'Story > 효성' 카테고리의 다른 글

| 도심 속 새로운 자전거 신(Scene)을 위해! 라이트브라더스 세빛 (0) | 2022.07.22 |

|---|---|

| 현지인 Pick 효성인 고향 여행 (0) | 2022.07.19 |

| [횻횻한이야기] 깻잎논쟁 편 #너가그걸왜떼줘 #패딩논쟁 #새우논쟁 #온갖논쟁 (0) | 2022.07.15 |

| SNS 시장 격변의 키워드 #웹3.0 #소셜파이 (0) | 2022.07.15 |

| 효성으로 로컬리즘 (0) | 2022.07.14 |